新規事業は「なんとなく」で進めると、必ず失敗します。上手くいく新規事業には一定のパターンがあり、それを知らずに新規事業を始めてはいけません。

「Pro-D-use(プロディーユース)」は、“伴走型の新規事業支援” を得意とするコンサルティング会社です。これまで200件以上の新規事業の相談を受け「売上10.38倍」「営業利益大赤字→営利23%の黒字化」など、多くの実績をあげてきました。

そんな「Pro-D-use(プロディーユース)」に【新規事業の無料相談】してみませんか?詳しくは新規事業支援サービスページをご覧ください。

\\ プロに相談して楽になる! //

新規事業サービスはコチラ >>>

\ 新規事業の悩みがスッと軽くなる!! /

可能性のある新規事業を検討している。その新規事業のために、銀行などの金融機関から融資を受けたい…。

新規事業向けに融資を引っ張るのは難しいって聞くけど、本当?新規事業のために融資を引き出す方法を知りたいな…。

新規事業を始めたい(始めたばかりの)中小・ベンチャー企業の経営者の方で、こんなお悩みをお持ちの方は多いでしょう。

新規事業を軌道に乗せるには、とにかくお金(資金)が必要です。そんな「資金が必要…!」な時、ほとんどの場合、金融機関からの“融資”で資金調達することが多いはずです。

ただし、金融機関の融資を申請しても簡単に通過できるとは限りません。なぜなら、融資の前には必ず銀行など金融機関の「融資審査」があるためです。

そこで今回は、新規事業のための資金調達では避けて通れない、融資の審査を通過するコツについて解説します。

新規事業の資金調達で融資審査を通過するには、下記3つに代表されるようなコツがあります。

- 「自己資金」を潤沢に準備する

- 「資金繰り計画」を用意する

- 「事業計画」は念入りに準備する

新規事業にかかわらず、銀行など金融機関の融資審査には「返済できる確証」「より緻密な計画性」が求められます。そのため、上記3つに代表されるポイントを求められるのです。

この記事を読めば、こんなことが実現できます

- 融資のコツがわかり、「何が必要なんだ…?」と余計な時間を過ごさなくて良くなります。

- 融資に必要な書類のポイントがわかるため、融資に必要な資料作成の時間が圧縮されます。

- お金の心配をせずに、新規事業に取り組めるようになります。

これから紹介する内容に沿って、正しく・確実に新規事業用資金の融資審査を通過しましょう。

▼目次

新規事業の資金調達で銀行の融資審査を通過するコツ

新規事業に必要な資金を得るために融資審査を通過するには、いくつかコツがいります。

以下に示す4つのコツを参考にしながら、どのように融資審査を通過する準備をすれば良いのか考えましょう。

- なるべく多くの自己資金を用意しておく

- 資金繰り計画書も作成する

- 信用保証協会の創業支援窓口に相談する

- 事業計画は念入りに準備する

1.なるべく多くの“自己資金”を用意しておく

前提として、銀行からの融資を受けるには「信頼」を得て、新規事業に対する「戦略」や「実現可能性」が伝わらないといけません。

自己資金はそのなかの「信頼」を見極めるひとつの要素となるでしょう。

日本政策金融公庫が設定している融資や地方自治体の制度融資を中心に、どの融資先でも、条件のなかに自己資金の額が設定されています。また、金融機関によっては申告された自己資金の額で、機関からの融資額の上限が決められたりすることもあるのです。

したがって、融資を受ける際は自己資金の有無および用意できた金額が大きく影響します。金融機関からしてみれば、少ない融資でも確実に自己資金が用意でき、融資の返済に充てられる人の方が良いに決まっています。

また、融資を受ける方も、自己資金が多ければそれだけ融資を受ける額も少なくなりますし、返済できなくなるリスクも減るはずです。逆に、自己資金が少ないと融資先から信頼を得られづらくなり、場合によっては融資が受けられず、新規事業の計画性そのものが疑われてしまうかもしれないのです。

融資審査を通過するためにも、必ずある程度の自己資金を用意しましょう。

2.資金繰り計画書も作成しよう

2つ目のコツは「資金繰り計画書の作成」についてです。融資された資金をどのように活かすかを、明確に示すことも審査を通過するポイントになります。

資金繰り計画書は、一般的に損益計画書とは異なり、営業・財務・投資といったすべてのキャッシュフローと現金の収支情報をもとにした資金繰りを示す資料のことです。

企業のほとんどが月次と年次の両方作成するパターンでしょう。これらを作成することで、どのようなお金の流れなのかを知ることができ、資金不足を防ぐ対策も立てやすくなります。

当然、利益が出ていても資金自体が枯渇してしまうと企業は倒産してしまうので、そのようなリスクがないかどうかを判断する材料として、資金繰り計画書は重要な資料となるのです。

3.信用保証協会の創業支援窓口に相談する

銀行などの金融機関が融資するかどうか審査する際、必ず参考にするのが「過去の取引履歴」です。過去に取引履歴があった方が融資を受けやすく、取引実績がないと融資に躊躇されやすいのが特徴となります。

今回のテーマのようにまったく新規の事業を起ち上げようというときは、取引実績がない側としてみなされるため審査通過はより厳しくなるかもしれません。

なぜなら、もし融資した先が返済不能になってしまうと貸倒れはもちろん、融資側の成績にも影響するためです。融資する側も少しでも信頼できる事業に絞りたいと考えている以上、致し方ないことでもあります。

ただ、新規事業だからといって諦める必要はないでしょう。

そんな人にこそおすすめしたいのが、信用保証協会からの紹介を経由した融資方法です。

信用保証協会とは、銀行やその他金融機関に「融資をしても構わない」と思われる経営者や事業主を紹介する協会のことであり、ここのお墨付きがあるだけでも、融資を断わられる可能性はグッと減ると言われています。

また保証人として肩代わりしてもらえるため、金融機関もリスクを軽減させた状態で融資が可能になるのです。

さらに、信用保証協会への直接相談して、万が一、

- 「事業計画の不備・不十分」

- 「営業年数が浅い」

といった理由で融資が受けられなかったとしても、個人信用情報にマイナスの記録が残ることはありません。なぜなら融資の申込みをしたわけではないためです。

念には念を入れて、信用保証協会に相談をして金融機関を紹介してもらう方が良いでしょう。

4.事業計画書は念入りに作成する

自己資金、資金繰り計画書と同様に大事なのが「事業計画書」です。

事業計画書はどの銀行・金融機関も重視することから決して気を抜いてはいけません。

この書類で伝えなくてはいけないことは数多くありますが、なかでも大事なのは、

- 「問題なく返済を行うことができる根拠を持った返済計画が組まれているか」

- 「新規事業に対する情熱や意気込みが感じられるか」

の2点です。ここをしっかり示せれば、融資を受けることは十分に可能でしょう。

融資審査が通りづらい事業計画の共通点に関しては、後に詳しく述べているので、事業計画書について不明点が多い方や、どんなことを書いたら良いかわからない人は必ず参考にしてください。

「コツは分かったものの、うまくできる自信がない」

「自社の状況に当てはめると、どう考えれば良いんだろう…?」

そんなときは、私たち「Pro-D-use」に相談してみませんか?Pro-D-useは伴走型の新規事業開発・収益化支援を得意とするコンサルティング会社です。詳しくは新規事業支援サービスページをご覧ください。

Pro-D-useの新規事業支援サービスの詳細を知る

新規事業向けの銀行の融資審査が通らない事業計画の共通点

上述したように、銀行の融資審査を通過できるかどうかは、自己資金の多さだけではなく事業計画書の中身も対象となっています。

ここでは銀行の融資審査を通りづらくさせてしまう事業計画の共通点をあげていきます。これらの項目が自分の事業計画書に当てはまらないように作成していきましょう。

1.主要項目をしっかり網羅できていない

事業計画書における主要項目とは、

- 「事業名(プラン名)」

- 「事業内容」

- 「市場規模」

- 「資金計画」

といったものです。

これらがしっかり網羅できていることは新規事業に対する骨組みがしかりしているという評価になりますし、逆もまた然りです。まずはここから手を付けていき、審査が通るようにしましょう。

以下は、それぞれの主要項目に対する書き方のポイントをまとめたものなので、参考にしてみてください。

| 主要項目 | 書き方のポイント |

| 事業名(プラン名) | 名前は新規事業自体の顔になる部分。 事業名はわかりやすいのが最良で、魅力や強みを入れ込みすぎて長くなるのはNG。 大事なのは名前だけでも何を計画しているか伝わること。そのためなら副題をつけても構わない |

| 事業内容 | 端的に書くことを心がける。 自分達が手掛ける事業がどんな市場・ターゲットに向けられたものなのか、そしてどんな商品・サービスを提供する事業なのか、事業を起ち上げてターゲットに与える魅力について書くとよい |

| 経営計画 | 新規事業を起ち上げ、維持していくための「売上・仕入れ計画」や「人員・組織に関する計画」を説明する箇所。融資する側はまず気にする箇所であるため、念入りに |

| 市場環境 | 市場調査を行なった結果を報告する箇所。 その結果から同業種・同業態の事業者と、どれくらい差別化が可能なのかも考察しておくと、書きの競合優位性につなげやすくなる |

| 競合優位性 | 上述した市場環境をもとに、競合よりも自社の事業の方が優れている点を説明する箇所。 また競合として囲む範囲をターゲット層に広げるとより良い優位性や差別化を訴求することが可能になる |

| リスクと解決策 | 新規事業における課題やリスク・問題点は必ずあるもの。 それらをできる限り多く抽出し、リスクが与える影響の度合いや頻度をレベル別に分けておく。 そのうえで各リスクや問題点に対する対策を提示するように |

2.適切な流通・販売方法を無視している

どんな市場にも必ず適切な流通ルートや販売方法があります。

それらを無視した方法を事業計画書に書いてしまうと、融資は受けられにくいです。必ず、

- どのルートで流通をたどれば安全かつ安定なのか

- 販売方法はどれくらい確保できて

- どれほどの売上が見込めるのか

までは、考えられるとよいでしょう。

3.ターゲット層を絞り込みすぎている、もしくは曖昧

ターゲットは広めすぎると訴求力の低く、逆に、絞り込みすぎると収益力が弱いと判断されてしまいがちです。

程よいバランスというのは事業ごとに異なるため、一概にベストな範囲は言えませんが、市場調査の結果と実績を参考にしながら比較した結果を提示すると良いでしょう。

4.実現不可能な返済計画、売上高を算出しており、その根拠も明記されていない

いくら融資を受けたいからと言って、実現不可能なレベルの返済計画や売上高を算出し提示しても信じてはもらえません。

逆に「現実が見えていない」と判断されかねないので、思い切った数字を算出する際はもちろん、他の数字もしっかりとした根拠を明記するようにしましょう。

5.事業計画書の量が膨大過ぎる、要点が理解しづらい

事業計画書が長すぎると、「結局自分でも何が言いたいのかわからない」という事態になりかねません。

相手を理解させるのはより困難でしょう。長くても10分前後でプレゼンし終えるようにまとめてください。

中小企業の新規事業で銀行融資はメジャー。融資審査をより確実に通過するにはプロに相談

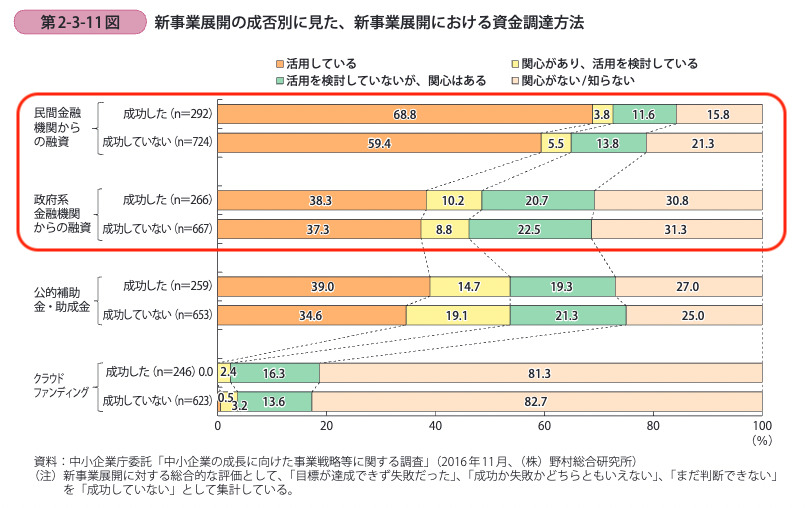

中小・中堅企業が新規事業を展開するには、資金調達は欠かせません。そんな時に頼りになるのは、民間金融機関や政府系金融機関からの融資でしょう。

実際に、経済産業省が出している「中小企業白書2017」の調査でも、中小企業の資金調達のメインは金融機関からの融資です。(新規事業を支援している私の現場感にも合致します)

中小企業のメジャーな資金調達手法である銀行の融資審査で、わからないことがある場合、頼れるのはやはりプロです。

私たち株式会社Pro-D-useは、中小企業を専門に新規事業への現場型の経営コンサルティングやアドバイスを行なっている会社です。その実績の高さは、経営者の味方になることは間違いなしでしょう。

または、中小企業に特化した資金調達専門のサービス、中小企業の融資代行プロなどもございます。

もし不安なことがある方は、ぜひ一度ご相談ください。

参考 中小企業白書2017|第2部第3章「新事業展開の促進」

新規事業の融資をスムーズに通すためにも、すべてに抜けがないようにする!

融資の審査をスムーズに通過するために必要なのは抜けがない準備です。

もし不安がある場合は、信用保証協会や新規事業に関するプロに直接相談しながらひとつずつゆっくり進めていきましょう。

新規事業は「なんとなく」で進めると、必ず失敗します。上手くいく新規事業には一定のパターンがあり、それを知らずに新規事業を始めてはいけません。

「Pro-D-use(プロディーユース)」は、“伴走型の新規事業支援” を得意とするコンサルティング会社です。これまで200件以上の新規事業の相談を受け「売上10.38倍」「営業利益大赤字→営利23%の黒字化」など、多くの実績をあげてきました。

そんな「Pro-D-use(プロディーユース)」に【新規事業の無料相談】してみませんか?詳しくは新規事業支援サービスページをご覧ください。

\\ プロに相談して楽になる! //

新規事業サービスはコチラ >>>

\ 新規事業の悩みがスッと軽くなる!! /